Modelo de IVA (cobrado sobre o valor agregado) é o mais adotado pelos países

A proposta inicial de reforma tributária apresentada pelo governo federal, que unifica PIS e Cofins, representa um avanço, apontam empresários da indústria. Mas, para preservar empregos e ampliar a competitividade, é preciso aprofundar a revisão da estrutura de arrecadação do setor público com a criação de um IVA (Imposto sobre Valor Agregado) nacional que incida sobre o consumo.

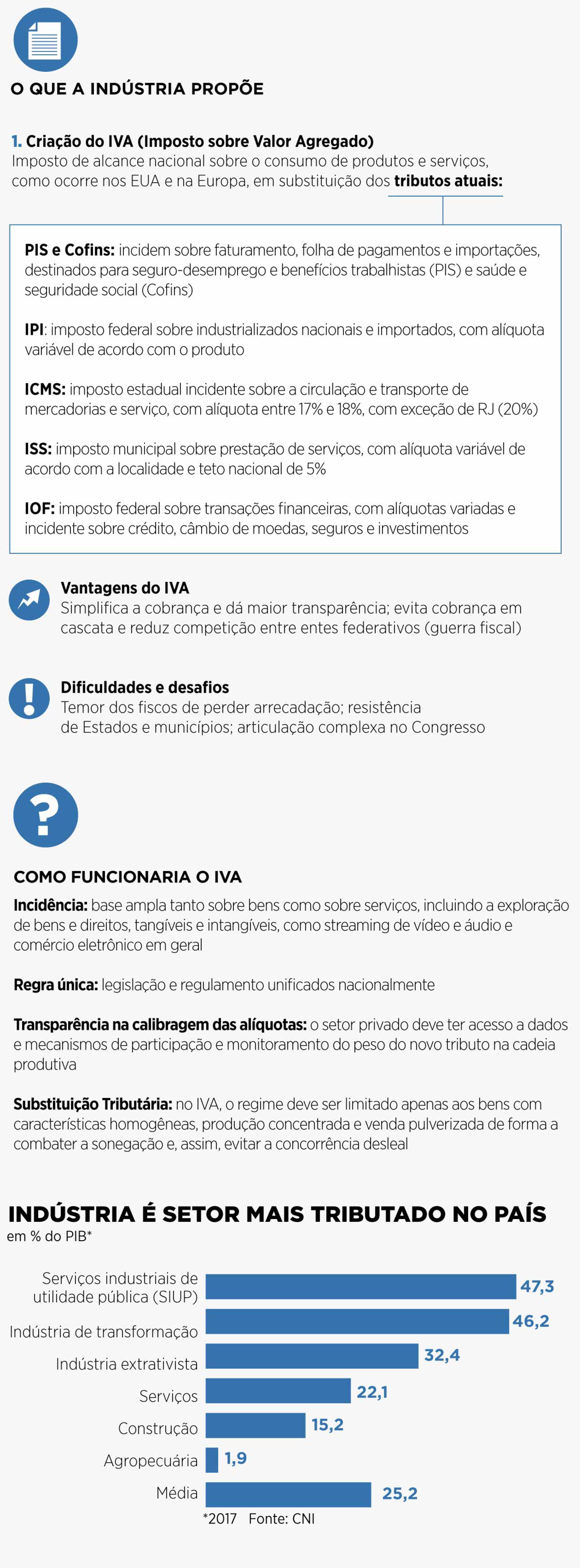

O novo imposto, na visão do setor, deve tributar o consumo como um todo - incluindo comércio eletrônico, aplicativos de serviço se entretenimento - e substituir também o IPI, o ICMS, o ISS e o IOF.

Na avaliação dos empresários da indústria, representados pela Confederação Nacional da Indústria (CNI), o sistema tributário atual inibe investimentos e contratações, onera as exportações e o consumidor. As ineficiências do sistema de arrecadação dificultam mecanismos de compensação tributária legais já existentes e ocasionam a chamada “incidência em cascata”, quando um imposto é cobrado sobre o valor de um produto que já foi taxado em etapas anteriores.

A criação do IVA nacional já consta de duas propostas de emenda constitucional na Câmara dos Deputados e no Senado e se acopla à proposta de unificação do PIS e da Cofins encaminhada pelo governo.

Pelas propostas, o IVA nacional incidiria sobre o preço de um determinado produto ou serviço entregue pela empresa. A esse valor se somaria o imposto, que ficaria com o governo (e não com a empresa), para compor o preço final ao consumidor - o chamado imposto “por fora”. O atual ICMS, por exemplo, incide sobre o valor cheio final - o cálculo”por dentro” -, que implica o pagamento do imposto sobre sobre si mesmo e outros tributos e acaba por elevar o preço ao consumidor (veja quadro no link).

A ideia é que os contribuintes tenham menor ônus para atenderas exigências dos fiscos. Mais transparente, a legislação única e regra uniforme em todo o país devem reduzir a chamada “guerra fiscal”, quando os entes federativos competem entre si para atrair investimentos.

Nesse sentido, os empresários defendem que a arrecadação fique como estado de destino do produto ou serviço. Hoje, parte do ICMS é cobrado na origem e parte no destino, levando as empresas a escolherem centros de produção e de distribuição em locais com vantagem tributária em detrimento da lógica econômica, encarecendo a cadeia e reduzindo a competitividade do setor (leia texto no link).

“Para vender no Nordeste, por exemplo, tenho que pagar novamente o ICMS que já foi recolhido em São Paulo”, afirma Humberto Gonçalves, sócio da TecStan, fabricante de material de construção.

Para implementar a mudança, os empresários sugerem a adoção de um período de transição até que entre em vigor o novo imposto com sua alíquota definitiva. As propostas da Câmara e do Senado preveem prazos de até dez anos, prazo considerado muito longo pela CNI.

Na transição, as alíquotas atuais diminuiriam gradualmente, enquanto a do novo tributo aumentaria, de modo a não penalizar nem os contribuintes nem os fiscos com uma mudança na carga tributária.

Os empresários da indústria pedem ainda transparência na calibragem das alíquotas, com participação e monitoramento do setor produtivo nas discussões, e que sejam mantidos os atuais incentivos fiscais durante o período de transição para reduzir eventuais resistências e preservar o funcionamento das cadeias produtivas.

“Não adianta fazer a reforma tributária sem ouvir os empresários, que sentem o peso dos tributos todos os dias”, afirma Danny Braz, sócio da Irrigatec, de material hidráulico.

Para a CNI, ter um sistema tributário eficiente é fundamental para a prosperidade econômica do país. “O sistema hoje convida a empresa anão crescer. Depois de muito esforço, expandimos no ano passado e tivemos que deixar a tributação pelo Simples. Só que a complexidade do sistema não justifica isso. O sistema tributário brasileiro pune quem cresce”, diz Marcelo Bois, sócio da Biosonda, fabricante de material para construção e saneamento.

A confederação demanda que a política tributária ideal preserve as condições de competição e equilíbrio das cadeias produtivas dos mercados para estabelecer um ambiente de negócios favorável a investimentos.

O mecanismo mais simples de arrecadação do IVA nacional também deve facilitar a desoneração das exportações, ampliando a competitividade com os produtos de outros países no mercado internacional. Hoje, o esforço para desonerar os produtos vendidos no exterior se perde em grande parte no emaranhado da estrutura tributária brasileira com impostos em cascada, levando ao que os empresários chamam de “exportação de impostos”.

Para fazer valer a desoneração prevista na cadeia produtiva, de modo a impedir que o imposto seja pago duas ou mais vezes num mesmo produto, os empresários pleiteiam que seja adotado um mecanismo amplo de crédito tributário financeiro, com base no pagamento do IVA, em substituição ao crédito físico existente hoje.

A forma atual só permite o crédito de imposto pago pelos fornecedores no que for incorporado fisicamente ao produto final de uma determinada indústria - por exemplo, uma fábrica de pneus consegue crédito de imposto pago pelo fornecedor da borracha, que permanece no produto, mas não das demais aquisições necessárias a essa atividade. “Para ter direito ao crédito tributário, preciso escolher muito bem os fornecedores e fazer o controle de quem compro senão não consigo recuperar o imposto a que tenho direito”, explica Bois.

Além dessa dificuldade, a restituição dos saldos tributários que as empresas têm direito esbarra na limitação fiscal dos tesouros estaduais. Para evitar essa dificuldade, os empresários sugerem a determinação de um prazo máximo para as devoluções tributárias. “O problema maior é que a empresa não consegue receber depois que o dinheiro entrou no cofre dos tesouros estaduais”, diz Mário Sergio Telles, gerente de Políticas Fiscal e Tributária da CNI.

Cálculo ‘por dentro’ eleva preço final do produto

O chamado cálculo “por dentro” do ICMS é apontado por empresários da indústria como um dos fatores mais prejudiciais para a competitividade e geração de empregos no país. Ele incide sobre o valor final ao consumidor, fazendo com que o tributo faça parte da sua própria base de cálculo, ocasionando o pagamento de imposto sobre imposto e tornando a alíquota efetiva maior do que a nominal prevista na legislação.

“O ICMS é o imposto de maior impacto na cadeia produtiva. O cálculo por dentro, além de difícil compreensão, aumenta o preço final do produto”, afirma Mário Sergio Telles, da CNI.

Na visão dos empresários, o ICMS com alíquota “por dentro” torna o sistema tributário pouco transparente porque o consumidor não sabe exatamente quanto paga de imposto. É diferente do chamado imposto “por fora”, apresentado de forma linear nas notas fiscais da maioria dos países no exterior, em que o montante pago pelo consumidor é a soma do preço do produto cobrado pela empresa e do imposto arrecadado pelo governo. O imposto” por fora” faz parte da proposta do IVA nacional e também do projeto encaminhado pelo governo para unificar o PIS e a Cofins, tributos que também têm cálculo “por dentro”.

Falta de clareza afasta o capital estrangeiro

A complexidade do sistema de tributos brasileiro afasta as empresas estrangeiras, que têm grande dificuldade para entrar no mercado nacional, pois tudo o que conhecem de tributação dos outros países não vale aqui.

A advogada Bianca Xavier, professora de direito financeiro e tributário da Universidade Estadual do Rio de Janeiro, afirma que não existe somente o problema de sobreposição de incidências de imposto sobre a mesma base de cálculo (consumo, faturamento ou lucro), mas também alíquotas diferentes, regimes diversos, além de ter que informar o investidor estrangeiro sobre todas as discussões jurídicas em andamento.

“Já perdemos muito investimento ao explicar que a carga tributária pode variar de 12% a 40%, e a margem de lucro ser zero ou extremamente positiva. O que complica é que não existem parâmetros exatos para calcular o custo tributário no país”, afirma Bianca.

Outro problema apontado pela CNI, em desacordo com as práticas de outros países, é a legislação que se refere à tributação sobre lucros obtidos no exterior. “O Brasil é um dos poucos países que tributa o lucro no exterior, o que inibe a operação de multi nacionais no país e de empresas brasileiras no exterior”, diz Carlos Abijaodi, diretor de Desenvolvimento Industrial da CNI.